养老究竟需要多少钱?权威答案来了!结果让很多人不淡定了

最近,中国新闻网公布:中国将在2022年进入老龄社会,这个消息迅速登上了热搜榜,也引发了很多人对未来养老的担忧。

中国发展基金会发布报告预测,到2022年左右,中国65岁以上人口将占到总人口的14%,由老龄化社会进入老龄社会。

这份报告还预测,到2050年中国65岁及以上的老年人口将达3.8亿,占总人口比例近30%;60岁及以上的老年人口将接近5亿,占总人口比例超三分之一。

人口老龄化越来越严重已经是不争的事实,养老是每一个人都会面临的问题。养老需要准备多少钱?老了以后会过上怎么样的生活,你考虑过吗?

回答这个问题前,我们先来看看养老金应该具备的条件,换句话说什么才叫真正的养老金?

①专属的:也就是不会因为其他任何风险影响,一定要有,并且为我所有,不能挪为他用;

②确定的:养老金不能今天有、明天没有,必须保证一直有,而且数额只准增多,不能减少;

③与生命等长的:意味着这笔钱像发工资一样,源源不断,每月都有,直至这位老人离开人世。

近日蚂蚁金服和富达国际联合发布的《中国养老前景调查报告》显示,认为每人至少的养老现金储蓄为182.2万,两个老人就需要近400万,甚至更多。

<

而根据最权威的计算方法假设今年 30 ,60 岁退休,预期寿命 85 岁;现在每月生活支出 5000 元(即 6 万/年),希望退休后维持同样的生活水平。

不考虑通货膨胀:需准备 150 万

考虑 3% 通货膨胀:需准备 561 万

考虑 5% 通货膨胀:需准备 1365 万

由此可见,考虑通货膨胀后,需要准备的钱会大幅度上涨。大多数人对通货膨胀是没有意识的。像80年代的1万块能买套房,如今只能买台 iphone max。

因此做养老规划时,千万别忘记通货膨胀,这个金额不一定要非常准确,但起码要心中有数。

从“养儿防老”到“政府来养老”,再到“推迟退休好,自己来养老”,在这个不断发展变化的时代,养老这件事情已经不再是一个可以预见结果的事情,我们唯有提前规划,才能有备无患。

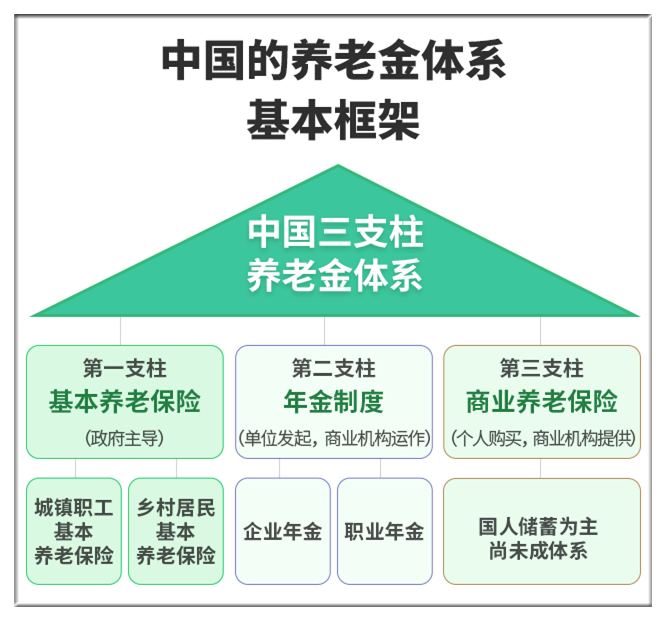

自2018年5月,我国已经建立起三支柱的养老保障体制——国家基本养老制度、企业补充养老制度,即企业年金和职业年金、个人商业养老保险。

通俗来说,养老这件事,国家负担一部分、企业负担一部分、个人负担一部分。

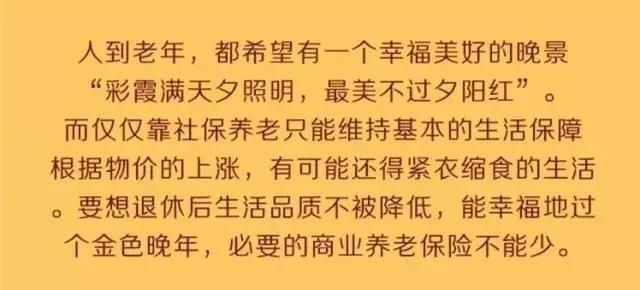

社保养老真的不够用

现在养老不只是养还有医,简单的说现在养老是医养结合,我们都知道,老人一般都是疾病缠身,很多老人能吃饱饭就很不错了,如果再负担看病,就现在养老金的水平来看,根本不够用。

最近央视的一个新闻调查聚焦养老缺“医”问题,引发了很多人的共鸣,让我们看到了正在老去的父母或者将来我们的影子,真正的养老危机不是吃穿而是医疗,著名主持人白岩松呼吁:养老必须要有“医”靠!

其实养老的刚需不仅是吃饭和医疗,还有保姆和养老院,你觉得你手里的退休金够负担这些养老的刚性需求吗?所以,想在晚年依然“有钱花”,生活水平不改变,仅靠政府的力量是绝不可能实现的,世界上任何一个国家都负担不起!

企业年金养老局限性太强

企业年金是企业及其职工在依法参加基本养老保险的基础上,通过集体协商自主建立的补充养老保险制度,是我国多层次养老保险制度体系中第二支柱的重要组成部分。

因此,只要参加了企业职工基本养老保险的用人单位及其职工,都可以建立企业年金制度。

我们直接说但是吧,企业如果经营亏损、重组并购,破产等情况下,可能会中止企业年金缴费,这个不受个人控制。

目前企业年金也存在一些问题:规模小、受益面窄、部分条款不能适应市场发展,目前应该只有少量或者部分企业有企业年金,对于一些离职率高的行业和企业来说,建立企业年金不成熟,也不方便。

万一离职,企业年金中断,将来也不能领取,而且已缴纳保费退的麻烦,达不到养老金的保障作用。

商业保险养老国家大力推荐

商业保险养老是国家近几年大力推荐的一种养老模式,也是个人养老的第三支柱,2017年国务院办公厅印发《关于加快发展商业养老保险的若干意见》。

文件中指出:商业养老保险成为个人和家庭商业养老保障计划的主要承担者、企业发起的商业养老保障计划的重要提供者、社会养老保障市场化运作的积极参与者、养老服务业健康发展的有力促进者、金融安全和经济增长的稳定支持者。

在这里我们先讲一个故事吧,这样理解起来就很容易了,老王、老李都是一个单位的,退休以后的待遇也没差别,但进了公立养老院后,老王非常惊讶地发现:自己住的是简易标准间,而老李却住着豪华套房;老王每天要自己洗衣服,自己做饭,而老李有专人服务,吃的比他好,穿的也比他漂亮。

老王很生气,就去投诉:为什么都是一样的人?差距却那么大?院长的回答让老王欲哭无泪了,那没办法,因为老李很早就买了商业养老保险,是自费,而你就靠那点退休金精打细算。

前面说了靠社会养老保险制度只能保证饿不死,要保持体面的老年生活,商业保险是必不可少的补充。相对于其他方式,商业保险养老有着无可取代的好处。活得越久,领得越多,生活品质还有保障,让人完全不必担心老无所依和拖累子女的问题!

全国政协委员、对外经济贸易大学保险学院副院长孙洁表示:商业保险是提升养老生活品质的重要途径,在今年的两会上她再次呼吁:要完善个人税收递延型商业养老保险制度设计、加快顶层设计促进商业养老保险发挥第三支柱作用、发挥商业养老保险在完善养老保障体系中的优势等建议。

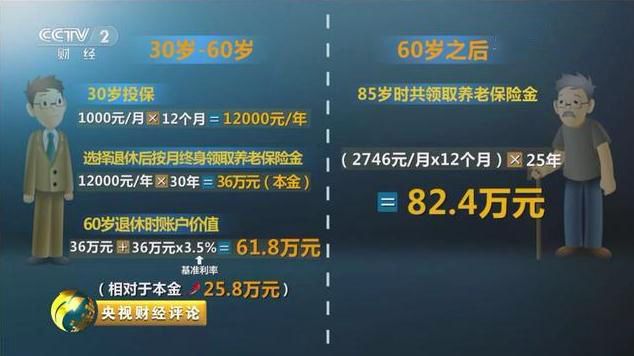

要知道,对于商业养老保险的优势,央视财经频道曾经给我们算过一笔账,以30岁投保,每月1000元钱,连交30年为例:

其实在养老规划中,商业养老保险的优势对于养老而言有着特殊的意义。在一个完整的养老规划中,保险毫无疑问是坚实的基础,犹如一块“压仓石”。为什么这么说?我们不妨从养老年金保险的特点,以及退休金资金的要求特点来看看。

一、首先,养老年金类保险等商业保险简单易懂

投保之后只要每年按时缴费,基本上就不需要做什么的,资金打理这样让人操心的事情都可以交给保险公司去完成。

二、养老年金类保险的回报特别明确

只要确定自己希望在退休后每月从保险公司领到多少养老金作为补充,就可以让保险公司帮助计算出个人需要购买的额度和缴费时间,到了约定时间就可以开始按月领钱了。

三,作为养老资金来说,最基本的要求是追求安全

这与一般资金投资追求收益较大化的原则有所区别,这也是商业保险辅助养老的一个优势所在。

四,用“他律”可以做到有效地积累

因为长期保险具有按时定量交保费的特点,存在“他律”的效果!而且,越早规划,由于年纪越轻,养老险的费率也越低。

五,养老储备是一项长期规划

部分年金险产品通过复利滚存使得储备时间越久、效果越佳,“复利的魔力”恰好可通过养老年金这类长期商业保险得到明显的体现

六,终身领取型的养老保险能够让人活得越久,领得越多。

这可以部分解决退休后“活得太久”带来的经济压力。

由此可见,商业养老保险的优势确实很大,因此,大多数消费者都会为自己配备一份商业养老保险。但是在选择保险计划时,一定要结合自己的实际情况,选择适合自己的险种,为自己预约好一个品质的未来哦!