2019年寿险公司竞争力排行榜,平安国寿太保泰康友邦等传统公司优势明显

作者简介

王晴,农银人寿总精算师,北美精算师(FSA),特许金融分析师(CFA),本科毕业于中国科技大学,获美国威斯康星大学数学博士学位。早年曾任职于美国林肯国民公司,美国CNA保险公司,韩国三星人寿,归国后曾任太平洋保险集团资产管理中心副总,太平人寿首席风险官,合众人寿和瑞泰人寿总精算师等职

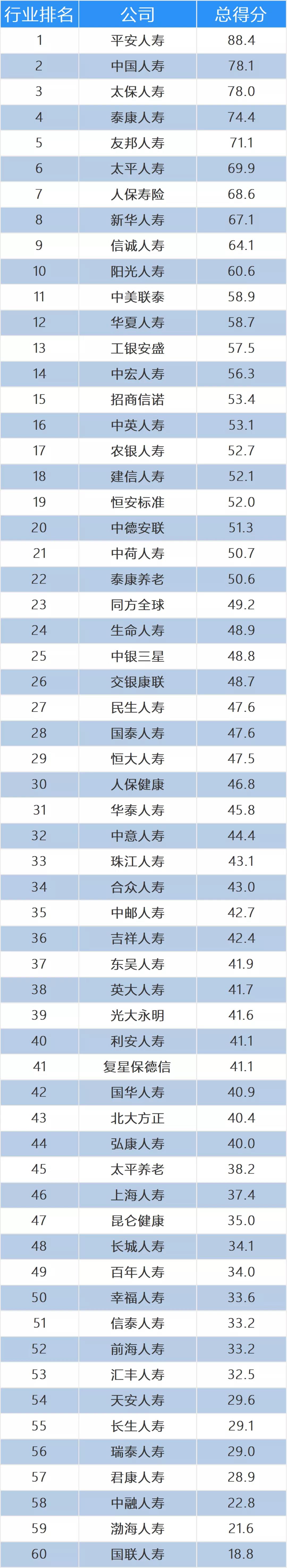

公司的竞争力排名

永远是一个存在争议性的话题

关于排名如何选择指标

每个指标的权重应该是多少

每个人都会有自己的看法

这里选取了最能代表公司竞争力的九个指标

对寿险公司2019年竞争力进行了排名

前五名揭晓

平安人寿 遥遥领先

中国人寿 名列榜眼

太保人寿 稳居前三

泰康人寿 毫不逊色

友邦人寿 跻身前五

— 01 —

60家寿险公司排名表

从排名结果可以看出

这个排名比较符合行业的预期和共识

也比目前大家所关注的其他排名更加合理

从本次排名结果可以看出

平安人寿以总分88分

排名第一

竞争力排名前十名的公司中

除了老七家公司外

还有两家外资公司友邦和信诚

排在第十一到二十名的公司中

以外资公司为主

他们的优势在于打平收益率低

因为他们所销售的产品价值率较高

而排名在最后十名的公司中

以做低价值短期趸交业务的公司为主

并且投资收益达不到公司的预期水平

— 02 —

参与评选公司、指标及权重

2019年中国

有三年以上历史

并且公布年报的

寿险公司有72家

✖不考虑公司利润主要来源于

养老金管理费收入或健康服务收入的

几家养老险和健康险公司

✖也不考虑总资产

低于50亿的几家小公司

只有其余60家寿险公司

参与此次排名

根据这九项指标的得分

相加后的总分进行排名

— 03 —

单项指标前五名

①

实际投资收益率、打平收益率

②

个险标保及增长率

③

资产规模和产品利润

— 04 —

指标计算规则及详表

①

实际投资收益率

公司一年的投资收益率有较高的偶然性

这里用过去三年实际投资收益率的几何平均值

作为衡量公司投资能力的指标

绝大多数的公司

三年平均收益率都在3%到6%之间

高于6%的公司有三家

长期来看并不可持续

而低于3%的公司可能是运气不佳

平均收益率≤3%:0分

平均收益率≥6%:20分

上下限之间:通过线性插值法得到

②

打平收益率

打平收益率就是

公司打平(即税前利润为0)

所需要的利润表投资收益率

三年打平收益率是通过加权平均得来的

2018年打平收益率下降

和2019年上升的原因是多方面的

所以三年的加权平均

能够更好地反映公司的负债成本率

打平收益率≥8%:0分

打平收益率≤0%:20分

上下限之间:通过线性插值法得到

③

个险标保和增长率

2019年个险标保

最高的公司是中国人寿,为806亿

而最低的昆仑健康只有0.38亿

我们决定用对数函数将标保转化为得分

标保1亿:2分

标保32亿:7分

标保32亿以下时:标保翻一番多得1分

标保32亿以上时:每增加50%多得1分

平安和国寿得分

分别为14.9分和15.0分

另外还有5分

是基于个险渠道的增长速度

其中共有三个子项

过去一年的标保增速

过去三年的标保年化增速

2019年新增人力的变化

① 过去一年标保标保增速最高

①过去一年标保增速

标保增速最高:2分

标保增速下降超过20%:0分

标保增长超过20%:2分

增速为0%:1分

② 过去三年标保年化增速

标保年化增速最高:2分

标保下降超过5%:0分

标保增长超过15%:2分

③ 2019年人力变化

增员下降20%:0分

增员增长≥0%:1分

(行业整体增员下降了10%)

其他数值所对应的得分用线性插值法得到

单位:亿元

④

资产规模

资产规模大的公司

具有一定的投资优势和规模效应

总资产超过1000亿的公司

通常都成立了资产管理公司

不但投资渠道较广

管理费用占总资产的比例也较低

因为这60家公司的资产规模相差极大

这里用对数函数

转化为此项指标的得分

资产规模40亿:1分

每翻一番多得1分

最高得10分

⑤

保险产品的利润性

从公司的会计年报和偿付能力报告

所披露的信息中

可以推导出整个公司

会计准备金(含保储)和偿二准备金之差

英文缩写为ACCIF

这个指标和公司的剩余边际

有80%以上的相关性

可以说是衡量公司产品

未来利润的一个很好指标

这里决定用

过去三年平均ACCIF的变化

作为衡量公司产品利润性的指标

然后用对数函数将其转换为此项指标的得分

10亿:1分

超过10亿,每增加50%多得1分

此项指标上不封顶,平安得分最高为12.3分

当三年平均ACCIF的变化低于10亿时

得分为这个指标除以10亿

单位:亿元

⑥

偿付能力充足率

公司的股权结构、风险综合评级

偿付能力充足率

偿付能力充足率≥250%:5分

偿付能力充足率=150%:3分

偿付能力充足率=100%:1分

中间值的得分用线性插值法

公司股权结构

大型国有公司:5分

国有控股公司:4分

外资和合资公司:3分

非国有控股民营企业:2分

资本金不足的公司:1分

被监管的公司:0分

风险综合评级

评级为A:5分

评级为B:3分

评级为C或无评级:1分

⑦

银行系公司的调整项

最近几年通过银保渠道

做长期期交的保险公司越来越多

但非银行系保险公司和银行的合作是不稳定的

未来是否能继续合作

也有相当大的不确定性

而银保系公司在这方面具有天然的优势

在10家银行系公司中

工银和建信

长期期交保费最高:5分

其他四家大型国有银行

所控股的四家保险公司:4分

四家股份制银行

所对应的四家保险公司:3分